No obstante, un puñado de gestores de fondos nadó contra la corriente y ganó, si bien utilizando estrategias algo inusuales.

Dos de los fondos de bonos de mercados emergentes más exitosos hicieron una apuesta especialmente poco convencional: compraron deuda de una provincia argentina. Los fondos son pequeños y las estrategias arriesgadas, pero su éxito relativo pone de manifiesto que, en un año dominado por enormes oscilaciones, no todo se movió en la misma dirección.

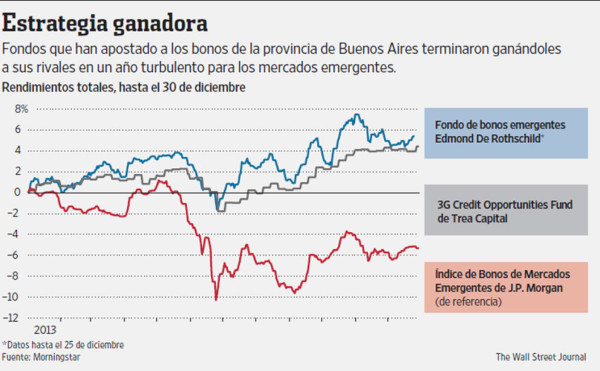

El fondo de bonos emergentes Edmond De Rothschild de 130 millones de euros (US$178 millones) acumula en lo que va del año un retorno de 5,4%, seguido por el 3G Opportunities Fund de Trea Capital, con sede en Barcelona, España, que gestiona 40 millones de euros en activos y que rindió alrededor de 4,4%, según Morningstar. Ambos fondos apostaron por bonos emitidos por Buenos Aires, la mayor provincia de Argentina, y algunos de éstos han registrado un aumento de más de 10%.

Desde que se declaró en cesación de pagos en 2001, Argentina no ha vendido deuda soberana. Los inversionistas siguen percibiéndola como de las más riesgosas de todo el mundo y el gobierno ha mostrado una notoria propensión a inmiscuirse en las empresas privadas.

Sin embargo, una reciente victoria de un partido opositor en las elecciones en la provincia de Buenos Aires ha alimentado el optimismo de que el próximo gobierno argentino tenga una mejor relación con el sector privado. Los inversionistas que anticiparon este giro han obtenido ganancias. “Creímos que la relación riesgo/recompensa en Argentina era favorable. Los bonos se habían visto bastante golpeados”, explica Jean-Jacques Durand, que administra el fondo de bonos emergentes Edmond De Rothschild junto con su colega Romain Bordenave. Durand cuenta que empezó a comprar bonos de Buenos Aires en 2012.

Invertir en Argentina está plagado de riesgos, entre ellos la prolongada batalla entre el gobierno y los acreedores que cuestionan sus reestructuraciones forzadas de la deuda. El año pasado, estos tenedores de bonos persuadieron a Ghana, durante un tiempo, para que confiscara el buque escuela argentino Libertad en sus aguas.

Cabe aclarar que los bonos que vende la provincia de Buenos Aires no están involucrados en el caso judicial y los inversionistas aseguran que el rendimiento adicional de los bonos bonaerenses compensa los riesgos.

“Es la mayor provincia de Argentina, genera una gran proporción de los ingresos del gobierno y es percibida ampliamente como ‘demasiado grande para quebrar’”, señala Rohit Gadkar, gestor de portafolio del fondo de Trea. Gadkar, oriundo de EE.UU., trabajó en el equipo de mercados emergentes de Bear Stearns antes de dejar el banco de inversión en 2008. Se fue de viaje a España, se enamoró de una española y se quedó en Barcelona.

Los fondos de Rothschild y Trea cuentan con una ventaja que muchos de sus rivales no tienen: son pequeños y, por lo tanto, pueden asumir posiciones proporcionalmente grandes en pequeñas emisiones de deuda. Son flexibles y pueden comprar bonos más riesgosos que los inversionistas más tradicionales no pueden tener.

Durand, por ejemplo, explica que también compró bonos emitidos por Belice y Egipto, que se ha visto afectado por turbulencias políticas. Gadkar invirtió en bonos soberanos griegos y compró deuda del gobierno de Chipre antes del rescate, apostando acertadamente a que el Estado pagaría a los acreedores todo lo que les correspondía.

Vittorio Gaudio, que administra 55.000 millones de euros en activos como jefe de inversiones del Banco Mediolanum SpA en Milán, ha invertido en el fondo de Gadkar desde 2011. “Estábamos buscando invertir en un fondo que tuviera mayor flexibilidad que uno que sigue un índice y que estuviera dispuesto a superar el mercado. La filosofía de Gadkar consiste en encontrar activos que están subvalorados y desvinculados de los grandes movimientos del mercado”, señala.

A pesar de haber salido mejor parados que la mayoría de sus competidores, Durand y Gadkar también han sufrido reveses. La debilidad generalizada de los bonos de mercados emergentes perjudicó el desempeño de Durand. En un momento determinado, las retiradas de inversionistas redujeron el tamaño de su fondo de 100 millones de euros a menos de 70 millones de euros. Desde entonces, estos flujos se han recuperado, gracias a que inversionistas institucionales alemanes pasaron a constituir 30% del total, en comparación con cero el año pasado.

El fondo de Gadkar se vio golpeado por las cesaciones de pagos de empresas constructoras mexicanas como Urbi, así como la de OGX Petróleo e Gás Participações SA, petrolera del conglomerado del empresario brasileño Eike Batista.

La compañía, que ha sido rebautizada como Óleo e Gás Participações SA, informó el lunes que había mantenido “conversaciones amistosas” con socios y acreedores para reestructurar sus finanzas y continuar operando. La empresa tiene dos semanas para pagar 73 millones de reales (US$31 millones) a dos socios en el bloque BS-4, en la cuenca de Santos, donde se han realizado varios descubrimientos multimillonarios de petróleo.

Durand, por su parte, ha cosechado recientemente ganancias sobre sus apuestas a la deuda argentina y ha incrementado sus posiciones en bonos de Kazajistán y Venezuela. Gadkar dice que hace poco compró también bonos soberanos griegos.

Aun así, reconoce que reproducir el desempeño de este año podría ser difícil. “Creo que 2014 podría ser otro año complicado para la deuda de los mercados emergentes, y los activos de renta fija en general, dado el trasfondo macroeconómico más amplio del alza en las tasas de interés”, afirma.

—Jeff Fick contribuyó a este artículo.