Las farmacéuticas volvieron a la era de las compras y ventas. En menos de 24 horas, ejecutivos de algunos de los mayores productores de medicamentos del mundo lanzaron o concretaron un frenesí de complejos negocios que involucran a varias empresas que buscan fortalecerse, reestructurarse o reenfocar sus estrategias.

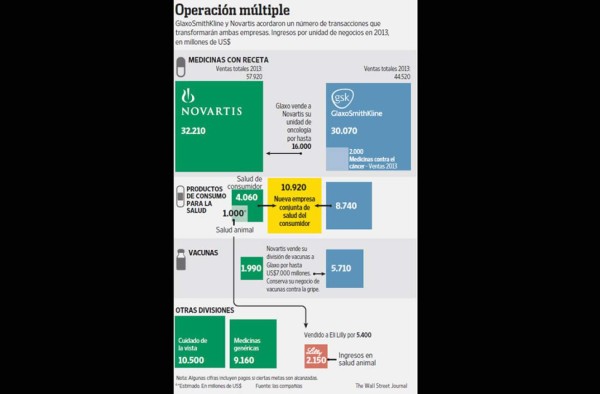

El martes, Novartis AG y GlaxoSmithKline PLC confirmaron una serie de acuerdos por más de US$20.000 millones que transforma a ambas empresas, al refinar la estrategia de Novartis sin afectar significativamente sus ingresos y convertir a Glaxo en una potencia de las vacunas y los productos de salud de consumo masivo —artículos que se venden sin receta.

Al mismo tiempo, el inversionista activista William Ackman y Valeant Pharmaceuticals International Inc. se unieron para intentar la compra Allergan Inc., que fabrica tratamientos de Botox contra las arrugas. El acuerdo, de completarse, crearía un gigante de las industrias de productos para la vista y de estética, ya que cada empresa tiene una capitalización de más de US$40.000 millones en el mercado bursátil.

El intercambio entre Novartis y Glaxo se produce en medio de un resurgimiento de las fusiones y adquisiciones entre laboratorios farmacéuticos, que están volviendo a generar efectivo tras pagar las deudas que contrajo durante un frenesí de compras a comienzo de la década de 2000.

En el caso de los medicamentos por receta, la presión sobre los precios en Estados Unidos y Europa obligó a muchos fabricantes a recortar costos, reducir operaciones de investigación y desarrollo, y considerar posibles fusiones.

A diferencia de la anterior ola de consolidación, en la cual las farmacéuticas se unían para formar gigantes, la nueva generación de acuerdos es más estratégica, al hacer énfasis en transacciones que crean empresas capaces de competir como líderes en sus campos, en lugar de sólo mantener una presencia en un mercado.

“Las fusiones y adquisiciones son una estrategia para usar con criterio”, afirmó el presidente ejecutivo de Glaxo, Andrew Witty, durante una conferencia telefónica el martes. “Pero tienen un rol extremadamente valioso si puede encontrar transacciones específicas que permitan fortalecerlo en los lugares donde tenga una ventaja competitiva a largo plazo”.

Centrarse más en ciertos negocios ayudó a crear valor para los inversionistas. Farmacéuticas como Bristol-Myers Squibb Co. y AstraZeneca PLC, que no tienen negocios de magnitud en genéricos, diagnóstico o productos de consumo, tienen hoy valoraciones mayores que las de rivales muy diversificados. El martes, los inversionistas impulsaron al alza las acciones de AstraZeneca luego de conocerse que había conversado con Pfizer sobre una posible fusión.

AstraZeneca pagó US$2.700 millones para comprar la participación de Bristol-Myers Squibb en una empresa conjunta de productos contra la diabetes —parte de los esfuerzos de AstraZeneca por centrarse en esa enfermedad—, y GlaxoSmithKline vendió negocios no básicos, como sus marcas de bebidas Ribena y Lucozade, donde no tiene la escala para competir.

La sociedad poco habitual de Ackman con Valeant es otro ejemplo de la tendencia de cerrar acuerdos estratégicos que caracteriza la actual ola de actividad. Pershing Square Capital Management LP, de Ackman, trabaja con Valeant para comprar Allergan, un competidor en el mercado del cuidado de la vista y medicamentos cosméticos. Valeant considera que puede ahorrar hasta US$2.500 millones si se asocia con Allergan, a la vez que expandiría el portafolio de productos que puede vender.

Las transacciones de Novartis y Glaxo son claros exponentes del nuevo estilo de acuerdos, que permiten que cada compañía afiance sus fortalezas, a la vez que se deshace de negocios más pequeños y no competitivos.

Desde que el ex presidente del directorio Daniel Vasella se alejó de Novartis el año pasado, el presidente ejecutivo, Joe Jiménez, repitió que quería volver a centrar a la empresa en áreas en las que tiene la escala para competir, en lugar de mantener presencia en muchos mercados pequeños.

Los acuerdos con Glaxo, y la venta por separado de su negocio de productos para la salud de animales a Eli Lilly & Co. por unos US$5.400 millones, cumplen con esa meta, y centran a la compañía en fármacos, cuidado de la vista y genéricos.

Novartis, con sede en Basilea, comprará la unidad de oncología de Glaxo por unos US$14.500 millones, y así fortalecerá su línea de productos contra el cáncer. Cuando se cierre el acuerdo, Novartis obtendrá alrededor de un quinto de sus casi US$54.000 millones en ingresos anuales a través de medicamentos oncológicos.

Glaxo, con sede en Londres, pagará US$5.250 millones por el negocio de vacunas de Novartis, que incluye la prometedora vacuna contra la meningitis B de la empresa Bexsero.

Las dos firmas fusionarán además sus productos de consumo para la salud bajo la gestión de Glaxo, donde combinarán las marcas más conocidas del mundo, como Exedrin, Panadol y Aquafresh, con una facturación sumada de unos US$11.000 millones.

Glaxo concentrará sus negocios en productos respiratorios, para el sida, vacunas y de consumo. Esas cuatro áreas representarán alrededor de 70% de las ventas totales del laboratorio firma británico. Aunque se prevé que los medicamentos contra el cáncer se conviertan en un mercado enorme y de rápido crecimiento, conforme los habitantes de países desarrollados envejecen, representan una pequeña parte de su negocio. El año pasado sus ventas en oncología fueron de sólo US$1.630 millones, o menos de 4% de sus ingresos totales.